|

海外不動産を購入・所持することのメリット

|

海外不動産投資で知っておきたいこと

|

|---|---|

| ① セカンドハウスとして利用できる ② 資産のリスク分散になる ③ 家賃収入や売却益が期待できる ④ 節税対策になる |

① リターンとリスクの正しい知識 ② 投資会社の選び方 ③ 外国不動産の融資 ④ 税金について |

日本の税金は課税される?されない?

結論から言うと、所得税が課税されます。日本に居住している人が、国内でも海外でも、一定の所得を得たら日本の所得税が課税されます。所得の計算や適用税率も同じです。確定申告も日本でする必要があります。

不動産所得の計算方法も、海外の物件であっても日本と同じ計算で求められます。つまり損益通算もできるため、所得税や住民税の減税も期待可能。

ただ、所有する不動産がある国(地域)からも税金を求められることがあるので要注意です。所得税も不動産所得や売却益に対してかかることがあり、確定申告もその不動産がある国で行います。

この場合、日本の所得税額から一定額を差し引いて二重課税を調整できます(二国間租税条約を結んでいる国のみ適用されます)。

さらに、不動産についても個人の資産として贈与税・譲渡税が課税されるので、その額も資産運用の計算に入れておくべきでしょう。

マレーシアの場合、不動産の購入・所有・売却には同国の税制に基づいて課税されますが、日本と比べると税率は低くなっているのが特徴です。

不動産登記の印紙税が1~3%、

売買契約書作成にかかる弁護士費用が0.4~1%(いずれも不動産購入価格に対して)です。

なお、マレーシアでは物件所有期間が5年以上だと税金は課税されませんが、

所有期間が2年未満だと譲渡益の15%、

2年以上5年未満だと譲渡益の10%が課税されることも覚えておきましょう。

物件売却にあたってかかる諸費用は、売却価格の4~5%程度が目安です。

|

ただ、満額引かれるかどうかは個々のケースによって異なりますので、注意が必要です。 一見うまみが少ないように思えますが、実はアメリカの不動産は、減価償却の仕組みを利用すれば高い節税効果が見込めます。 減価償却というのは、不動産の購入費用を耐用年数で割って、毎年経費として計上する仕組みのこと。所得から減価償却分が経費として差し引かれるため、所得税が抑えられるというわけです。 |

海外不動産の税金のキホン

経済のグローバル化が個人にも

会社が海外に支店や子会社を設立するといった「法人による経済のグローバル化」は20世紀からありました。それが、21世紀以降は、法人以上に個人のグローバル化が目立つようになっています。通信手段が多様化したことや、飛行機・船による輸送費が低価格化したことなどにより、国境を越えたヒト・モノ・カネの移動がより容易になったためです。同時に、国内の財政事情の悪化や将来の資産形成を期待した個人が増加したことで、海外への個人の留学や出張といった一時的な移動のみならず、移住や投資といった永続的な移動もますます増えています。

国境を飛び越えて個人が経済的に活動することが珍しくなくなりました。しかし、一国の税務当局がすぐにこのような活動を把握できるわけではありません。そのため、税務当局は、これまで課税漏れを見逃す、あるいは税法の制約を逆手にとった個人の租税回避行為を許してしまうことがありました。

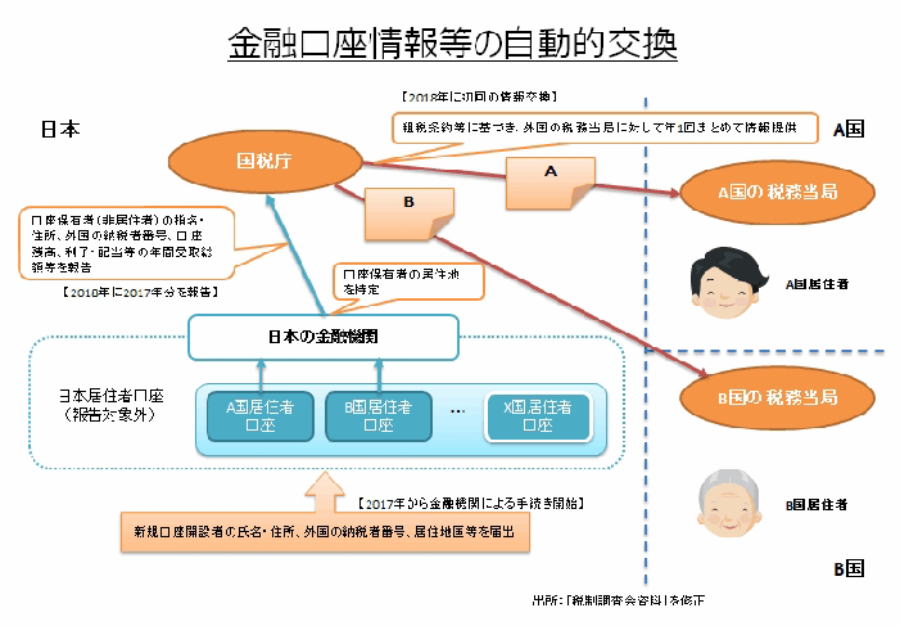

そのため近年、世界各国の税務当局は、こういった個人の経済活動のグローバル化の現実を踏まえ、租税条約などの締結や国内の税制改正などにより、個人の経済活動や財産の状況をきちんと把握し、課税漏れや租税回避行為を防止しようとしています。日本も例外ではありません。近年、国外送金等調書制度及び国外財産調書制度の創設や相続税法の改正、出国税の導入などにより、個々人の財産の動きをチェックし、適切な課税を行おうと全力を挙げています。さらに、パナマ文書等で明らかになった富裕層の行き過ぎた節税行為に対して、世界各国の税務当局は共同で不透明なお金の流れについて情報開示を行うことが予定されています。海外移住や海外投資を検討している方は、このような世界的な流れを把握し、納税についての関心を持ち、対策を講じる必要があります。

海外資産の税制について関心を高める意義はもうひとつあります。自国や他国の税制についての知識を備え、理解を深めることにより、外国税額控除の適用や適正な税務申告により、ムダな納税を防止することです。実際に、自国と他国の税制や租税条約を知らなかったために、税金の申告や納付の場面で次のような損をするケースも多く見受けられます。

海外に所有している不動産を賃貸に出している場合、その所有者が日本在住の人ならば、原則として、その不動産の所在する国と日本の両方において不動産所得に課される税金を納めなくてはなりません。この場合、海外と日本とで1つの所得に対して2つの税金を納めています。これを二重課税といいます。二重課税については、「外国税額控除」という制度を用いることで、過払いを防ぐことができます。しかし、この制度を知らず、ただ言われるままに税金を納めていたのでは、本来、資金を殖やすための行為である不動産投資が、財産を食いつぶす結果になりかねません。 さらに、国によっては、不動産収入から税金を直に源泉徴収する場合もあります。税金が源泉徴収されていると、個人のお財布や口座から税金が出ていく痛みを伴わないので、関心が向きません。そのため、自ら確定申告するケース以上に、より自分自身の損失に気づきにくくなってしまいます。

今は、国外送金等調書制度や国外財産調書制度などから、海外資産から生じる所得についての無申告や申告漏れが容易に発覚します。税務当局はいったん不審なお金の流れを把握すると、納税者に対して「お尋ね」という事実確認の信書を出します。納税に対する関心が高い人ならば、まずは税理士などの専門家に相談するのですが、そうでない人の場合、そのままお尋ねを持って税務署に足を運びます。そして、後日、税務調査を受け、本税のみならず、無申告加算税や過少申告加算税、延滞税といった「そもそも適正に申告納税をしていれば払わなくて済んだ税金」をも払う羽目になります。

昔、海外投資を普及させるためのうたい文句として「海外に投資をすれば日本の税金はかからない」というものがありました。しかし、既にその時代は終わっています。つまり、日本にいる以上、海外資産についても税金をきちんと申告し、納税しなくてはならないのです。そして、税務署が海外の税務当局と連携し、対策を取っている以上、「知らなかったからしょうがない」では済まされなくなっています。

21世紀になってから、ヒト・モノ・カネが国境を超えて動くことが珍しくなくなりました。同時に、各国の課税制度の違いを利用した租税回避行為も年々増加しています。日本をはじめとする先進諸国は、税制の整備や調査の強化により、課税漏れを防ごうとやっきになっていますが、租税回避のスキームもそれに応じたかのように、より巧妙なものとなっています。

日本の税務当局は、海外の税務当局との連携をより一層強めるとともに、次のような対策を取ることで、租税回避の懸念がある富裕層に対する管理体制を整えるようになりました。

現在、日本の税務当局は、既に国外送金等調書制度や国外財産調書制度の義務化により、日本在住の富裕層の海外資産の把握に努めています。しかしそれでも富裕層の所得税や贈与税、相続税の課税漏れが懸念されるため、2018年を目途に日本の富裕層が海外に有する預貯金の口座情報を一元管理するための環境整備を行う予定です。

詳細は次の通りです。

①2018年9月までに、日米欧など主要20カ国及び地域(G20)と先進国を中心とした経済協力開発機構(OECD)の加盟34カ国に加え、英領バージン諸島、ケイマン諸島、バミューダ、マン島などの英領のいわゆる「タックスヘイブン」からも日本人の海外口座の情報を日本の国税庁に集約する。

②国税庁はこれらの情報を元に、配当や利子などに関する日本人の確定申告や国外財産調書の内容が正しいかどうかをチェックする。このとき、もし、申告漏れや虚偽記載が発覚した場合には、1年以下の懲役又は50万円以下の罰金を科す。

③日本在住の日本人が亡くなった場合には、この集約した情報を元に、相続税についての申告漏れや申告内容の正確性をチェックする。

このように、国税庁が納税者の個人口座を一元管理するようになれば、各調書が税務署に提出されている現在よりも、確定申告書や各調書の内容をより詳細にチェックできるようになります。恣意的な口座隠しのみならず、安易な申告ミスや調書の記載漏れにも税務当局の厳しい目が向けられるようになるかもしれません。

2015年10月から個々人及び各法人に対し、マイナンバーの通知が行われることになりました。施行開始は2016年1月の予定です。このマイナンバー制度は、最初は年金や健康保険、納税内容のチェックなど、行政機関での利用に留まるとされています。しかし、既に内閣の経済諮問会議ではマイナンバーの民間での活用が検討されています。そのうち、もっとも重要視されているのが、金融機関でのマイナンバーの義務付けです。そして、金融機関では、マイナンバー対応のシステム作りに既に着手していると言われています。

現在、銀行や証券会社での口座開設では、運転免許証や健康保険証といった個人の身分証明書を提示することを要件とされています。この身分証明書との併用あるいは代わりとして、マイナンバーの提示を義務付ける方向です。当面は任意での提示となるかもしれませんが、マイナンバー制度が国民に普及すれば、2018年前後には任意ではなく義務化される可能性は否めません。 もし、金融機関の口座とマイナンバーが紐づけにされれば、銀行や証券会社での口座残高が日本の税務当局に筒抜けになります。無申告や申告内容の不備をチェックするにとどまりません。本来、資産状況をも鑑みることが前提となっている生活保護や年金についての不正受給や、遠方に設けた口座を使っての贈与税の脱税行為などが瞬時に把握されてしまうことになります。つまり、不正行為に対しては、より厳格に調査されるようになるのです。

既に税務当局では、富裕層についての資産状況の管理が行われています。これに加え、資産運用の形態が多様化していることから、近年、超富裕層の管理・調査体制の強化が行われるようになりました。詳細は次の通りです。

1.管理の対象

・超富裕層に該当する個人の私有財産だけでなく、その個人が役員等を務める法人等やその関連法人についても管理・調査の対象とする。

・個人の現在の所得状況だけでなく、将来の相続対策を含めた資産状況についても管理する。

・法人等を含めた海外取引における課税関係も管理の対象とする。

2.超富裕層に該当する者

次の基準に該当する者が「超富裕層」として指定されます。

・形式基準…見込保有資産総額が特に大きい者

・実質基準…形式基準に該当しないけれど、一定規模の以上の資産を保有し、かつ、国際的租税回避行為その他の富裕層固有の問題が想定されるため、管理しておく必要があると思われる者

なお、基準となる資産額については公表されていませんが、推計では一世帯当たりの純金融資産保有額が1億円以上5億円未満を富裕層、5億円以上を超富裕層と分類するようです。なお、日本においては、2013年時点での富裕層は95.3万世帯、超富裕層は5.4万世帯いるとされています(野村総合研究所2014年11月18日調べ)。

さらに、この超富裕層を管理するかどうかを指定するのは東京・大阪・名古屋の各国税局の国際部門です。これは、国内だけでなく、海外にある財産も含めて総合的に判断するということを表しています。

管理の内容

・超富裕層については、その個人だけでなく、親族などの関係者、役員等を務める法人や関連会社を含めて「重点管理富裕層名簿」に登載される。

・「重点管理富裕層名簿」は東京、大阪、名古屋の各国税局の担当部署において作成され、国税庁に提出される。いったん国税庁に提出された情報は、名簿に記載された納税者の納税地を所轄する各国税局にそれぞれ送付される。この情報は、所轄の税務署等とも共有される。

・ 超富裕層については、その課税上の問題の重要性に応じて3つに区分される。もっとも重要な区分の超富裕層については、常に必要な資料情報を集約・分析し、適宜調査などを行う。それ以外については、課税上の問題が生じていなくとも、継続的に管理する。

なお、超富裕層に該当するかどうかの判定や指定については、毎年5月末までに行われることになっています。この時、重点的な管理が必要でないと判断されれば、名簿から名前が削除されますが、それも実質基準のうちもっとも管理の必要がない区分とされた者のみです。形式基準に一度該当すると、基本的に名簿から削除されることはありません。

以上3つの点から、国内財産のみならず、海外財産についても、もはやガラス張りの状態です。そのため、資産運用や相続、税金については、税務当局を甘く見ず、きちんと現状を把握し、勉強や専門家への相談をした上で対策を取ることが欠かせません。

日本が少子高齢化で投資機会が長期的に減っていくと予測されているのに対し、海外では人口が増加し、将来にわたって高い経済成長率が見込めます。そのため、アメリカや東南アジアの資産に対し、積極的に投資を行う日本人が増えています。

海外資産といっても、国内資産と同様、多種多様なものがあります。その中でも、もっとも投資対象に選ばれやすいのが「預貯金」「有価証券」「不動産」になります。その中から今回は「不動産」について解説します。

1.不動産

アメリカのハワイなどリゾート地に別荘を買うという旧来の投資スタイルのみならず、インドネシアやフィリピン、マレーシアなどのアジア新興国の不動産に対する投資も人気が高まっています。新興国では、かつての日本の高度経済成長期のように、人口の増加と都市への集中が続いていて、住宅や商業施設に対する旺盛な需要により、長期的な市場の拡大と価格の上場を期待することが可能だからです。この場合、現地の不動産を賃貸物件として購入することにより、継続的なリターンが見込めます。

ここでは、海外不動産を取得する際、国内外で発生する可能性のある税金について説明します。

日本で不動産を取得した場合は、通常、不動産取得税や印紙税、登録免許税などがかかります。海外の不動産を取得した場合、税金の取扱いは国ごとに異なります。

アメリカのハワイ州の場合は、不動産取得時に税金はかからないものの、毎年10月1日の時点で、その所有形態や固定資産税評価額に応じ、毎年0.35%~1.24%の税率(オアフ島)で固定資産税が課税され、年2回に分けて納付しなければなりません。

中国においては、不動産を取得する時に「契税」という契約税(日本の「不動産取得税」のようなもの)を払うことになります。各行政単位で契税の税率は異なります。たとえば、上海で個人がマンションを購入する場合には、購入価格の1.5%または3%の契税を、上海市が規定する条件を元に購入者が負担することになります。これについては不動産登記の際、納税確認が行われます。その他、不動産売買契約書記載の購入価格に対し、一定税率の印紙税の納付が必要になります。

また、自動車などの動産、その他の資産についても、その資産の所在地国によって税制は様々です。日本と同様に取得税を設けている国もあれば、そうでない国もあります。そのため、事前にその資産の取得にどういった税金がかかるのかを調べておく必要があります。

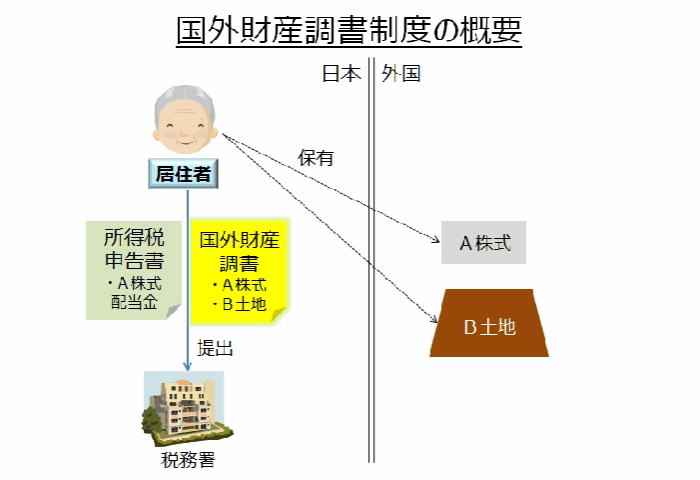

海外の資産を取得した場合、その資産を運用していればよいわけではありません。実は毎年確定申告時期に、「国外財産調書」という海外資産についての報告書を税務署に提出しなくてはならない場合があります。

国外財産調書制度とは、平成25年以降、各年末時点で保有している海外資産についての税務署への報告義務制度です。平成24年度税制改正により創設され、各年末時点での保有海外資産の総額が5,000万円超である居住者が制度の対象者となっています。また、報告しなくてはならない財産は、この章で解説してきた預貯金・有価証券・不動産が中心です。

詳しくは、本章この後の「2 国外財産調書」にて解説します。

「海外の資産のことなんて、日本の税務署に分かるはずがないよ」「国外財産調書なんて出さなくても大丈夫」。いまだにこの風説を信じる方は少なくありません。また、海外の不動産や金融の仲介業者や指南書でも、投資の情報やメリット・デメリットについては詳しく説明するものの、投資することによる税務上のリスクについてまで解説するものは極めて少ないのが現状です。

しかし、先述の国外財産調書を仮に出さないとしても、日本の税務当局には、海外財産の存在を知る手段があります。その一つが「国外送金等調書制度」です。

国外送金等調書制度は、平成10年に創設され、100万円(米ドルなどの外貨の場合には100万円相当額)を超える金額の送金の事実があった場合、取り扱った金融機関が税務署にその事実を報告しなければならないというものです。元々はマネーロンダリングや脱税、資産隠しの防止及び早期発見のための制度ですが、個人における海外投資が活発になった最近では、所得税の調査の際の資料として重要視されるようになりました。

海外資産から得られる利子収入や配当、家賃収入が国外から国内に送金される場合には、たとえ国外財産調書を提出しなかったとしても、送金の事実から海外資産の存在は推測されてしまいます。更に、その資産の所在地国の税務当局との情報連携により、その裏付けが取られることもあります。

なお、この国外送金等調書制度については、この後の第2章の3「国外送金等調書」にて解説しています。

21世紀になり、ヒト・モノ・カネの国境を越えた移動が急増しました。これに伴い、日本人が海外赴任や留学、国際結婚などにより、海外に預金や証券・不動産などを持つケースが非常に多くなりました。また、国内に居住したままであっても、昨今の財政事情の悪化から、日本の将来の経済状況を憂えて、積極的に海外投資を行う人が増えています。

これらの変化により、国外財産に係る所得や相続財産の申告漏れが年々増加するようになりました。

日本の税務当局は、こうした背景から、現行の所得税や贈与税、将来の相続税の徴収漏れを防ぐため、富裕層の財産状況の把握に努めるようになりました。以前から財産状況に関するお尋ねの送付等はありましたが、これを制度化し、居住者の自己申告を促すようにしたのが国外財産調書制度です。平成24年度税制改正により、5000万円を超える国外財産を保有する人は、その財産について税務当局に報告しなければならなくなりました。既に平成25年12月31日時点の財産から適用されています。

土地、建物、現金・預金、有価証券等(株式、公社債、投資信託等)です。

その年の12月31日において、海外に保有している財産の価格の合計額が5,000万円を超えるならば、調書を提出しなくてはなりません。価格とは、この章の「6.(国外財産の評価方法とは)で詳細を述べますが、時価又は見積価格により12月31日時点で評価した金額のことです。

また、調書の提出期限は、その年の3月15日、つまり所得税の確定申告期限までとなっています。

※その3月15日が日曜日に当たるならば、その翌日の3月16日までに、土曜日に当たるのならば、その翌々日の3月17日が期限となります。

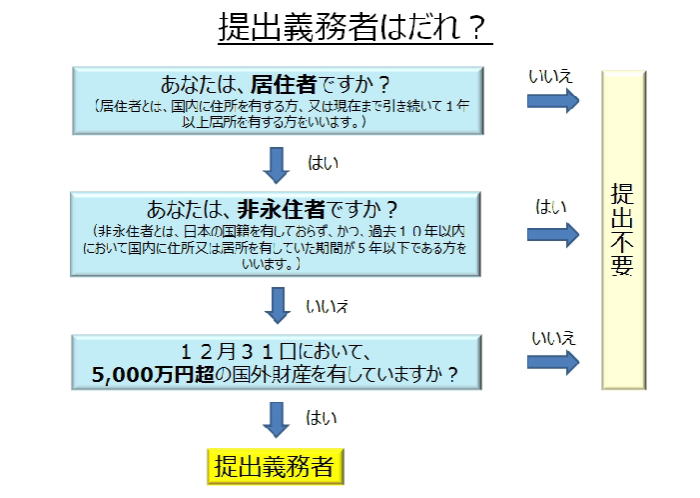

国外財産調書を提出しなくてはならないのは、その年の12月31日時点で、保有国外財産の価額の合計が5、000万円を超える「非永住者以外の居住者」です。ここでいう居住者及び非永住者とは次のような人をいいます。また、適用対象者であるかどうかの判定は、12月31日の現況によることとされています。

居住者・・・国内に住所を有し、又は現在まで引き続いて1年以上居所を有する個人

非永住者・・・居住者のうち、日本国籍を有しておらず、かつ、過去10年以内において国内に住所又は居所を有していた期間が5年以下である個人

例①今年からタイに赴任していて、日本に住所及び居所がない日本人

→国外財産調書を提出する必要はありません。

例②仕事のため10年前に来日し、日本に居住しているドイツ人で、永住権を取っている人

→国外財産調書を提出する必要があります。

例③4年前に結婚によりフランスから来日した外国人で、永住権があり、時々母国に帰るけれど生活拠点は日本にある人

→国外財産調書を提出する必要はありません。

例④日本に帰化したアメリカ人で、時々母国に帰るけれど、基本的には日本で暮らしていて、過去10年間で日本にいた期間を合計すると8年になる人

→国外財産調書を提出する必要があります。

※「永住権がある」=「日本国籍がある」ではありません。帰化することで、初めて日本国籍を得たことになります。

|

海外不動産を購入・所持することのメリット

|

海外不動産投資で知っておきたいこと

|

|---|---|

| ① セカンドハウスとして利用できる ② 資産のリスク分散になる ③ 家賃収入や売却益が期待できる ④ 節税対策になる |

① リターンとリスクの正しい知識 ② 投資会社の選び方 ③ 外国不動産の融資 ④ 税金について |